新华社北京10月22日电 《中国证券报》22日刊发文章《考量业绩持续性 公募提前布局年末行情》。文章称,上市公司三季报业绩成为近日A股市场主线,沪深两市已发布前三季度业绩预告的公司中,逾六成业绩预喜,化工、有色、新能源、半导体等高景气赛道公司业绩增速明显。对此,公募机构认为,投资者关注三季报行情,在考虑公司最新业绩指标之外,还需考虑明年的业绩持续性和估值空间。接下来的行情驱动或将转到盈利预期上来,行情风格或会转向均衡,可在消费、科创成长、新基建、军工等赛道中挖掘投资机会。

(小标题)逾700家公司预喜

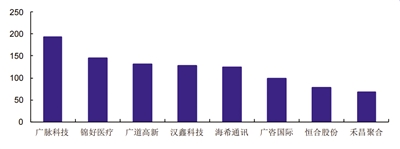

截至10月21日17时,沪深两市共有1115家上市公司发布2021年前三季度业绩预告。其中,业绩预喜公司数量达701家(含预增、略增、扭亏、续盈),占比62.87%。具体看,业绩预增、扭亏、略增、续盈的公司数量,分别为479家、124家、89家、9家。

从行业来看,化工、有色、新能源、半导体等公司业绩增速明显。例如,受益于新能源汽车行业景气度提升,锂电池产业链相关公司业绩增速明显。其中,多氟多近日公布的三季报显示,该公司前三季度共实现营业收入约53.07亿元,同比增长85.36%;实现归属于上市公司股东的净利润约为7.37亿元,同比增长5316%。

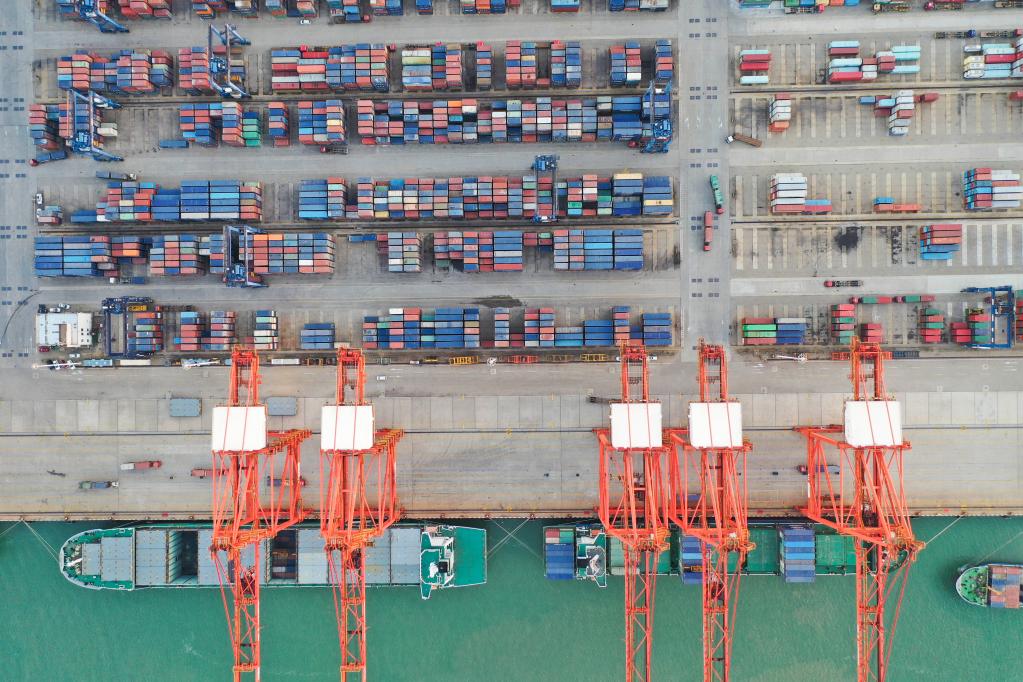

(图片说明)资料图,新华社发

华南某基金投研人士对中国证券报记者表示,业绩是股价的核心驱动力,所谓“季报行情”其实包括两部分。一是季报发布前后,市场基于公司业绩预期判断,在股价上的阶段性表现;二是基于季报展现的公司基本面新变化,从而对四季度乃至2022年的布局策略做出调整。

创金合信基金首席策略分析师、首席投资官助理王婧表示,自“十一”假期之后,市场就开始围绕三季报业绩进行布局。投资者还会重点考虑投资标的明年业绩持续性和估值空间。因此,三季度之后,市场很可能从短期的快速轮动转向新的主线,这一阶段建议均衡配置。从宽基指数方面看,可以关注风险释放较为充分的指数,如上证50指数、恒生科技指数等。

(小标题)盈利增长成行情主动力

创金合信数字经济基金经理王浩冰表示,四季度市场表现有望维持平稳态势,结构性的盈利增长以及合理宽松的流动性,是推动市场上行的主要动力,挖掘估值合理的优秀公司,是获取投资回报的主要方式。但王浩冰同时表示,由于上游资源品价格涨幅较高,四季度公司利润在各个产业环节的分配可能并不均衡。

大成基金指出,从过往情况来看,四季度市场的一个突出特征,是资金提前布局来年高景气预期板块。此外,四季度市场的风险偏好普遍较低,超额收益通常出现在前期超跌板块与传统行业中,比如家电、银行、非银金融、钢铁、公用事业、交运、建材、机械、食品饮料等。这种“四季度效应”背后的主导因素主要有两个:一是年底的货币政策与基建财政的支撑,典型的如2012年底、2014年底、2019年底;二是估值切换行情,前提是盈利稳定可测,且没有系统性风险。

就今年而言,大成基金指出,9月市场维持巨量成交,在涨价逻辑主导下,周期类板块为指数的震荡上行提供支撑。预计在四季度,周期商品价格将承压,周期股主升行情或告一段落,需求弹性小的细分品种可能存在结构性机会。考虑到前三季度基金收益不错,四季度通常策略会偏防御属性,投资风格会切换到盈利稳定、前期估值回调较多的板块中来。

(小标题)布局估值合理板块

国投瑞银基金权益投资总监周奇贤认为,接下来市场行情的驱动力,将由估值驱动转向以盈利为重,风格或会转向均衡。其中消费板块具备修复逻辑。首先,经历年初以来的大幅调整后,消费板块估值已到了相对合理区间;其次,年底市场有望迎来估值切换行情;再次,外资重新回流,其投资偏好将对消费板块形成支撑。

此外,周奇贤指出还可关注两个方向:一是科创成长板块。经历8月以来的调整后,科创成长板块再次回到可以逢低布局、底部挖掘的位置。二是新基建。以5G基站、人工智能、工业互联网、大数据中心、特高压、充电桩和城际轨交等为代表的新基建,有望成为财政政策重点发力的方向。

长城基金总经理助理、研究部总经理何以广指出,截至目前,消费、成长、周期板块都已走出一波行情,接下来在市场关注度不高的行业中,依然能够找到值得挖掘的投资机会,可重点关注军工、机械制造、新材料等相关板块。

何以广进一步表示,军工行业景气度上升,相关细分领域值得关注;机械制造板块中,部分公司技术突破势头明显,同时还有部分公司的自主发展逻辑正在演绎之中,有较强的成长性;此外,新材料板块受益于自主发展逻辑,业绩一直处于加速成长阶段。另外,食品饮料、医药、计算机与通信板块,截至目前已经历了较长时间的调整,具备较高性价比个股,值得持续跟踪。(完)

信息来源:新华社